De plus en plus d’investisseurs optent sciemment pour des fonds de placement durables et éthiques parce qu’au-delà du rendement financier, ils représentent également une plus-value pour la société. Mais comment choisir un fonds qui respecte vos convictions ? Comment avoir la certitude que votre argent sera investi dans un avenir durable ?

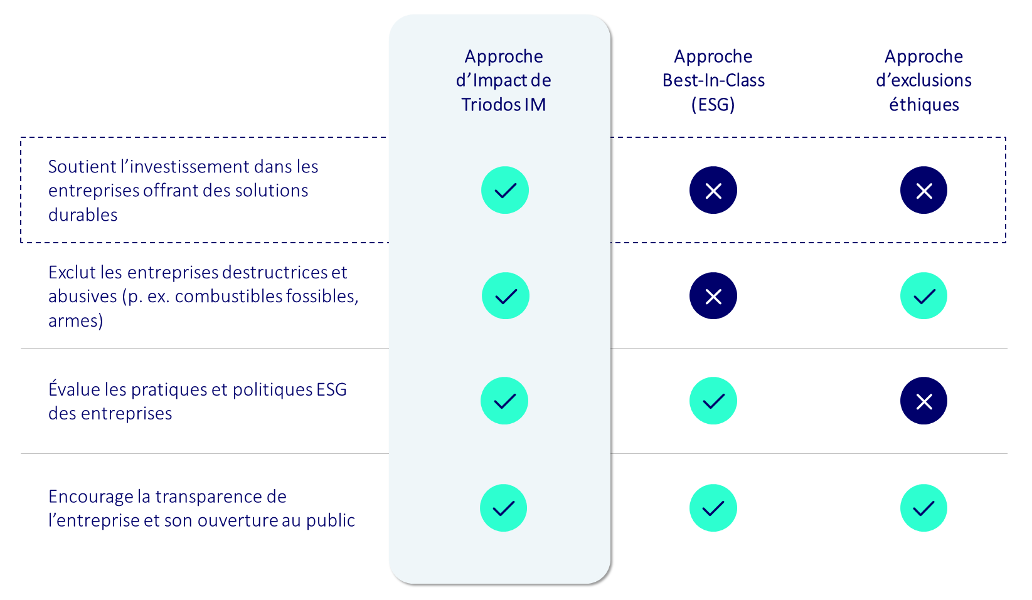

Le fonds 100% durable n’existe pas. S’agissant d’investissements, il existe de nombreuses nuances entre le « brun » et le « vert ». Une chose est toutefois sûre : le fait que le nom du fonds inclut des termes tels que « durable », « sustainable » ou « impact » n’offre d’aucune façon une garantie totale. Il est bien plus utile de connaître les critères de placement pris en considération par le gestionnaire d’un fonds et de savoir pourquoi il choisit certaines actions spécifiques. Nous distinguons pour cela quatre options stratégiques : les placements traditionnels, l’intégration des critères ESG, l’exclusion des activités indésirables et l’investissement à impact.

Fonds traditionnels

Les fonds de placement traditionnels se focalisent sur un seul critère : le rendement. Plus ils rapportent d’argent, mieux c’est. Peu importe la méthode. Et lorsqu’on s’en préoccupe malgré tout, c’est souvent uniquement pour identifier son impact sur le rendement.

Critères ESG

Pour faire avancer les choses, les critères ESG ont été intégrés dans la politique de placement des fonds. E pour Environnement et écologie. S pour Social, c’est-à-dire notamment la manière dont les entreprises traitent leurs collaborateurs. Et G pour Gouvernance, à savoir la manière dont les entreprises sont gérées. Cela permet d’opter pour des actions ou obligations des entreprises les mieux classées dans leur secteur en fonction de critères supplémentaires – en quelque sorte une approche « premier de classe ».

Cette stratégie a indubitablement des avantages, mais aussi des inconvénients. Par exemple, si une entreprise du secteur des carburants fossiles peut obtenir un excellent score en termes de relations avec son personnel et de bonne gouvernance, la nature même de ses activités peut être mise en question. De plus, la pondération des facteurs ESG est également un élément décisif. Quelle importance accorder à quel critère ? Les priorités auront immanquablement un impact sur les résultats. En outre, les entreprises ne structurent pas de manière uniforme leur politique en matière de durabilité, ce qui rend difficile toute comparaison objective.

L’approche ESG est cependant devenue la norme dans le secteur des fonds parce qu’elle permet une gestion « facile ». La sélection des actions composant les fonds ESG durables est très proche de celle des fonds classiques. Il y a par exemple peu de différences entre les principales actions qui composent le DJ Sustainability Index, le FTSE4Good Developed Index, l’iShares MSCI Wordt ESG Screened, UCITS ETF et le classique MSCI World Index, de sorte qu’en définitive, leur rendement respectif est assez proche. On ne manquera par ailleurs pas de s’étonner qu’une action telle qu’ExxonMobil figure dans le top dix des indices durables.

Exclusion

Une autre approche des placements durables est celle de l’exclusion. Ici, certains secteurs sont automatiquement écartés. C’est par exemple le cas des carburants fossiles, mais aussi de l’industrie de l’armement ou du tabac, des jeux de hasard... Des seuils, par exemple de 0, 5 ou 10 % du chiffre d’affaires de l’entreprise, peuvent être intégrés à la politique de gestion.

Impact

L’investissement à impact va encore un pas plus loin. Il s’agit ici d’une approche positive, et non pas négative. Pour la sélection des actions du fonds, le choix se porte intentionnellement sur des entreprises portant un projet positif – par exemple dans le secteur des énergies renouvelables – ou ayant clairement intégré l’égalité entre les hommes et les femmes dans leur gestion. Cela permet aux investisseurs d’inciter le monde de l’entreprise à s’engager dans la voie qu’ils souhaitent.

Si on applique concrètement ce principe au secteur de l’énergie, l’évolution pourrait s’illustrer comme suit : un fonds traditionnel investira dans les actions d’entreprises actives dans la production de pétrole et de gaz. Un fonds ESG choisira, dans le même secteur, les entreprises qui s’efforcent de réduire le plus possible l’impact environnemental de leurs activités. Dans un fonds ayant une approche d’exclusion, c’est tout le secteur qui sera d’office exclu. Et dans un investissement à impact, le gestionnaire du fonds privilégiera les actions d’une entreprise fabriquant des éoliennes.

Sept thématiques de transition

« La durabilité intéresse 80 % de nos clients, explique Frédéric Andrés, senior relationship manager du département Private Banking de la Banque Triodos. C’est une des raisons pour lesquelles ils viennent spécialement chez nous. »

C’est également l’avis d’Andrea Palmer, collaborateur en communication chez Triodos Investment Management. « Les clients attendent de nous davantage de transparence quant à la composition de nos fonds. Ils veulent réellement savoir dans quels actifs leur argent est investi. »

C’est pourquoi Triodos a opté pour une stratégie d’investissements à impact, plus précisément en choisissant des entreprises qui misent sur la transition vers une société durable. Pour être sélectionnée, une entreprise doit être active dans au moins un des sept thèmes de transition identifiés par la banque : alimentation et agriculture durables, mobilité et infrastructures, matières premières renouvelables, prospérité et santé de la population, innovation, inclusion et émancipation sociales, et économie circulaire.

Quand une des entreprises s’inscrit dans un des sept thèmes, Triodos passe ses pratiques au crible d’une série d’exigences minimales. Une entreprise qui fabrique des éoliennes s’inscrit dans le thème des énergies renouvelables, mais si elle enfreint les droits humains, elle ne respecte pas les exigences minimales de Triodos et est exclue de la sélection.

« Nous avons sélectionné au total près de 300 entreprises parmi lesquelles nos gestionnaires de fonds peuvent opérer un choix, poursuit Frédéric Andrés. Nous proposons ces fonds tant aux investisseurs institutionnels qu’aux particuliers. »

Dilemme

Sélectionner des actions n’est pas toujours simple. Pour Andrea Palmer, cela exige d’être bien informé. « On nous interpelle souvent sur le fait que Starbucks figure dans notre sélection. Nous sommes conscients que d’aucuns puissent contester ce choix, mais pour avoir discuté avec l’entreprise, nous savons qu’elle s’est fixé des objectifs en termes de réduction du CO2 et des tasses en plastique à usage unique. Nous pensons que c’est positif, et c’est pourquoi nous voulons soutenir cette démarche. »

Nous n’investissons pas dans une obligation verte d’une entreprise nucléaire qui veut gagner de l’argent pour investir par ailleurs dans l’implantation d’un parc éolien, parce que le secteur nucléaire est tout simplement exclu d’office de notre sélection

« En revanche, nous n’allons pas investir dans une obligation verte d’une entreprise nucléaire qui veut gagner de l’argent pour investir par ailleurs dans l’implantation d’un parc éolien, parce que le secteur nucléaire est tout simplement exclu d’office de notre sélection », précise Andrea Palmer.

Au-delà de la possibilité d’investir dans des fonds durables, la Banque Triodos offre également à ses clients la possibilité de constituer un portefeuille d’actions individuelles. « Pour cela, nous collaborons avec Puilaetco Dewaay, qui applique en l’occurrence des dispositions imposées par Triodos. Ils doivent donc également respecter nos critères », explique Frédéric Andrés.

Bénéfice durable

L’objectif ultime des fonds durables, au-delà du simple rendement financier, est aussi d’avoir des retombées positives au niveau de la société. Cette rentabilité sociale est, elle aussi, montrée aux investisseurs. « Nous calculons et publions les émissions de CO2, la consommation d’eau et les déchets générés par les entreprises inclues dans nos fonds, et comparons ces données à celles des entreprises figurant dans le MSCI World Index classique, » précise Frédéric Andrés. « L’investisseur peut ainsi constater qu’en optant pour nos portefeuilles, il contribue à réduire les émissions de CO2, la production de déchets et la consommation d’eau. Nos clients y sont de plus en plus sensibles, et c’est pourquoi nous tenons à leur fournir ces informations. »

Merci pour votre commentaire!

Confirmez votre commentaire et cliquant sur le lien que vous avez reçu par e-mail